クレジットカードを検討している皆さんは、一度は名前を目にしたことがあるでしょう

「三井住友NL」カード。

金融界の大御所である三井住友銀行が満を持して投入した、券面にカード番号や有効期限等の記載が一切ないナンバーレスカード。

これまでの三井住友カードのアイデンティティでもあったパルテノン神殿のデザインを取り払ったことでも話題になりました。(通常カードも合わせてデザイン変更)

今回はそのNLシリーズの中で最上級にあたる「三井住友プラチナプリファード」カードについて、

・私は持つべきなのでは・・・!

・生活に合わないから持たない方が良い

のどちらにあたるかがわかるようになっています。

名前に身構えることはありません。

良い意味で「プラチナっぽくないプラチナカード」であるプラチナプリファードを、実際に家計用のメインカードとしてバリバリ利用している私がメリットとデメリットを解説します!!

特別なことはせず、本当に日常の家計決済や貯金をこのカードに集約するだけで、驚くほどにポイントが溜まります。

これまで30種類くらいのクレジットカードを利用してきましたが、ここまでポイントざくざく溜まる感覚になれるカードはこの三井住友プラチナプリファードが初めてです!

プラチナプリファードの基本情報

まずは色々なサイトでも紹介されてはいますが、改めて基本スペックをまとめます。

・基本還元率は1%

・特約店利用で還元率が+1~9%

・発行ブランドはVISAのみ

・年会費は33000円

・初年度のみ条件達成で40000ポイント付与

・新規入会キャンペーンで最大73600ポイント還元!

・年間使用額100万円毎に10000ポイントのボーナス(上限400万円利用まで)

・国内主要空港ラウンジが無料で利用可能

・家族カード発行可能(家族年会費は1枚目無料)

「サービスはシンプル、リワード(特典)はリッチに」という公式のコンセプトの通り、かなりポイント還元に力が入っていることがわかります。

実際に私も使い始めて1年経っていませんが既に10万ポイント近く貯めています。

日常の生活費と貯金をこのカードに集約しただけで、10万円程度お得になったと考えると、そのすごさが分かると思います。

ただどうしても年会費33000円に目が行ってしまい「果たしてそこまで良いカードなのだろうか」という疑問が湧いてしまう方もいるでしょう。

ナガタニ

ナガタニ年会費無料が良いよな・・・

その辺りの不安も含め、これから一つずつ解説していきます。

プラチナプリファードのおすすめな点

基本還元率1%

クレジットカード利用において私が最も重要視しているのが、「通常還元率1%以上」という点です。

例えば同じ三井住友カードナンバーレスシリーズで、どのクレジットカードサイトを見てもおすすめ上位に挙がってくる「三井住友NL」は、年会費無料で最大還元率15%にも跳ね上がると大変人気のあるカードですが、通常還元率は0.5%。

同じく年間100万円の決済を一度でも達成すれば年会費が永年無料になるゴールドカードとして話題の「三井住友NLゴールド」ですが、こちらも通常還元率は0.5%。

0.5%と1%還元は、単純に2倍の差があります。

1年間・2年間と利用していくことを想像すると、どんどん獲得ポイントに差がついていきます。

単純に考えて、倍速で溜まります。

2倍、って言われるとなんかすごいお得感増しますね。

もちろんノーマル・ゴールドカードは年会費がほぼ無料にも関わらず、高還元率が達成できるとあって人気になっているのですが、正直日々の生活で対象店舗や利用条件を意識しながらカード決済を行い続けるのは、思っているよりストレスです。

まず気づけない、忘れてしまうことが人間どうしても存在するのと、万が一忘れてしまった時に、取り逃した感が大きく、これがストレスになります。

また対象店舗はコンビニ系、マクドナルドにドトールにすき家にはま寿司・・・。

ファミリーも個人もよく使う店なので一見使い勝手が良さそう!と思いますが、果たして月間の利用総額が幾らになるでしょうか。

いってせいぜい月1~2万。

そもそも外食は必ず対象店舗でしか食べない!なんてストイックな生活を送れるなら別ですが、全然関係ないお店でもごはん食べたくなると思います。

クレジットカードの肝は年に数回あるかないかの高額決済。

たとえばお祝いの品とか、家電製品とか、そういったまとまった支出の時に基本還元率が0.5%なのか1%なのか、これはだいぶ変わってきます。

故に、特に店を選ばず安心して1%還元を受けられるカードを、私は大前提として求めます。

その選び方をしていくと、私のような30代半ばで子どもが一人いる、そんなライフスタイルに近い方には、この三井住友プラチナプリファードが、年会費はかかってしまいますが、おすすめできるのです。

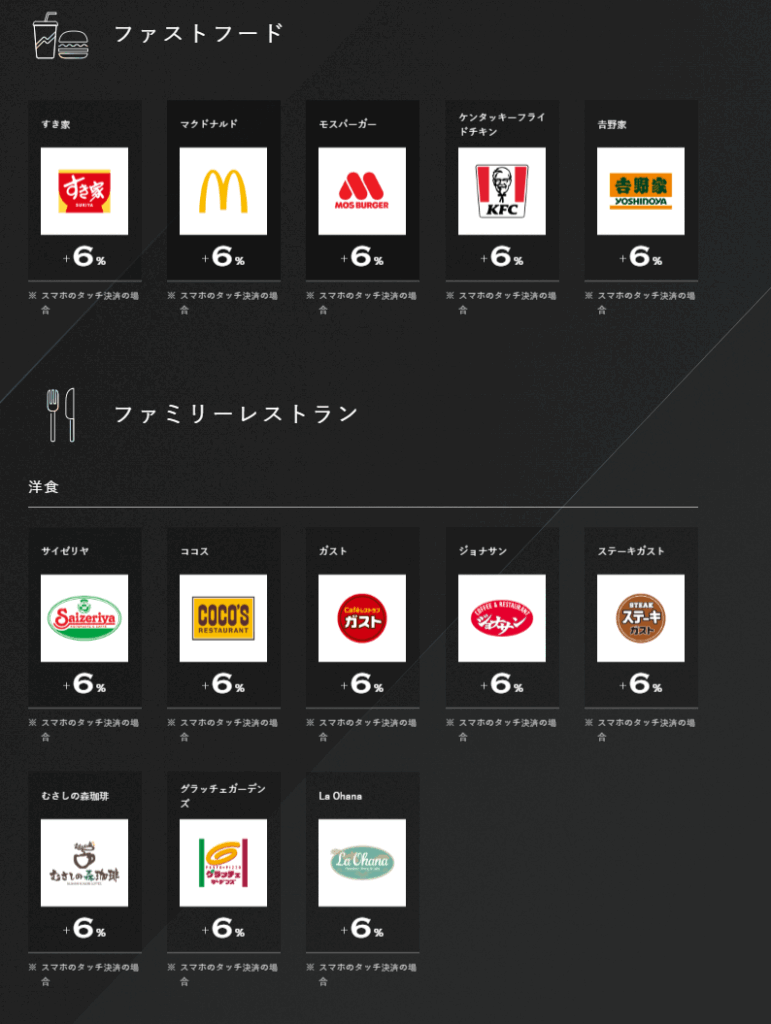

還元率UPのプリファードストアが子育て世帯向き!

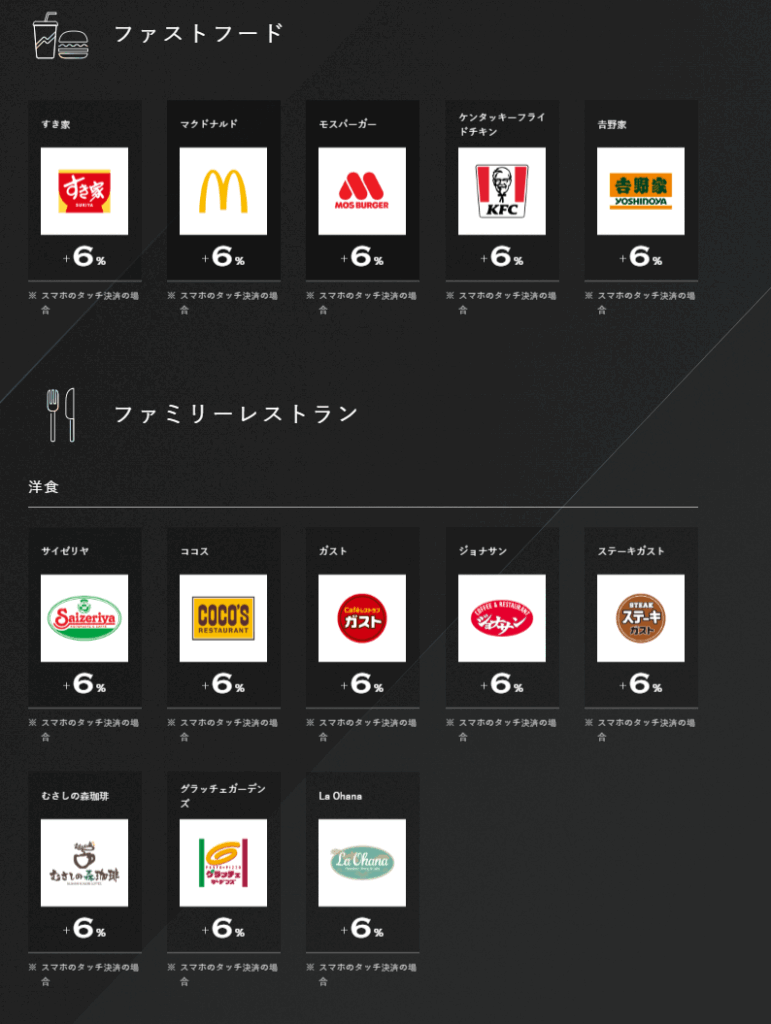

高還元率を与えてくれる特典対象のことを、このカードでは「プリファードストア」と呼びます。

対象店舗は更新されるので、公式サイトで定期的にチェックする必要はあります。

例えば、一例ですがこのようなお店が名を連ねています。日常生活で利用しそうだな、と思いませんか?(あと公式サイトがかっこいいのでとりあえず見てみるのおすすめします)

プラチナプリファードの特典対象ストアは公式サイトをちょっと見ただけでも感じるように、ファミレス系、コンビニ系、カフェ系と日常で使用頻度の多いお店ばかり。

決して狙って使う必要がなく、フラっと入ったそのお店がプリファードストアだった、ということがよく起こります。

知らず知らずのうちにポイントが溜まっていく、ということなのです。

注意点としては日常的にスマホでのクレジットタッチ決済を習慣付けておくことでしょうか。

iD支払いや、物理カードでのタッチ決済、差し込み決済ではこのポイントUPは基本的にほぼされないという認識が必要です。

(※タッチ決済のみ、と書いてある店舗ですね)

2025年現在、もはやクレジットのタッチ決済自体の認知度が充分にあがっており、プリファードストアとなるようなチェーン店においては、特に店員さんとのコミュニケーションにストレスを感じる事なく、タッチ決済を行うことができるようになっています。なのでこの点も問題なし!

年間使用額100万円毎に10000ポイントボーナス

100万円の決済毎に10000ポイントが付与されるので、原理的には100万円ぴったり、200万円ぴったりに寄せることで還元率を最大に持っていける(使い過ぎてもダメ)のですが、やはりクレジットカードを自然に使うにはいかに普段の負担を減らしつつお得を享受できるかということ。

とはいえ、このシステムは充分メリットであり、最低限200万円の壁は狙って突破するべきです。

200万円利用することで、通常利用還元分と合わせ40000ポイントが手に入り、これで年会費を相殺できます。

プラチナプリファードを使うべきか使わないべきか、という判断基準はこの特典にかかっていると言っても過言ではありません。

シンプルに「年間200万円以上決済する人」はプラチナプリファードを使うべきで、「年間200万円決済しない人」は、他のカードを検討した方が良いと思います。

利用のコツとしては、様々なシチュエーションでお得なカードはバラけるとは思うのですが(楽天市場では楽天カード、AmazonではJCBWカード・・・)、ここはぐっと我慢してカード決済は全てプラチナプリファードにまとめるくらいの気持ちで使うこと。

年間200万円の利用というのは、子どもが居て旅行も年1回くらいは行って、家賃以外の固定費は全てまとめて・・・とやれば、自然と達成されてしまう金額感ではあると思います。

あくまで自然に使える範囲で、自身の年間利用額を算出してみてください。

付帯発行したETCカードは還元率実質2%!

クレジットカード発行時には大体付帯カードなるものが選べます。

ETCカードや家族カードを一緒に発行しますか?ということですね。

ETCカードというのは、皆さんご存知の通り高速道路を走行する際にピっとなるアレです。

高速料金を自動で支払いしてくれるカードですね。

ETCカードというのは基本的には単独で発行できず、このようにクレジットカード発行時に合わせて発行し、支払いはそのクレジットカードから行うというのが一般的です。

なので、ETCの走行料金に対する還元率というのは、そのクレジットカードに依存します。

楽天カードでETCを発行すれば、還元率1%で楽天ポイントが手に入る、というような具合です。

なので、このプラチナプリファードでETCを発行すれば、通常還元率1%でVポイントが手に入る。

そう思っていた時代が、私にもありました・・・

ここで火を噴くのが、プラチナプリファードの特典である「プリファードストア」

なんとこのプリファードストアの中に、ETCカードがしれっと混ざっているではありませんか。

ETCご利用で+2%。本当にシンプル。

なんら難しいことはない。

通行道路に若干の制限はありますがほぼほぼ代表的な高速道路は網羅されているので、このETCカードで高速を通行するだけで、通常還元の1%と合わせ、3%のVポイントが還元されるということになります。

車を所有されている方であれば、年1,2回の帰省とか旅行とか、高速道路を使う機会は多いと思います。

あまり他のクレジットカードでは見ない還元率なので、これもポイント特化型カードならではといったところでしょうか。

因みに、ETC絡みで言うと「ETCマイレージサービス」というサービスはご存知ですか?

利用しているETCカードを登録し、走行するだけで、ETCマイレージが溜まるサービスです。

溜まったマイレージは通行料金に充当できるので、走行するだけで還元、割引が受けられるということ。

ほとんどの方が高速道路走行するのにETCカード使っていると思いますが、これを知っているのと知らないのとでは大きな差が生まれてしまっています!

ETCマイレージについてはまた改めて別記事でご紹介しますが、登録されていない方は今すぐ登録をおすすめします!

Vポイントが使いやすい

このプラチナプリファードはじめ、三井住友カードを利用すると貯まるポイントは「Vポイント」です。

あまり馴染みのなかったという方も多いかもしれないですが、Tポイントとの合併発表などでその名前を耳にした人も多いのではないでしょうか。

Tポイントの合併で、貯めることも使い道もたくさん広がったのですが、交換先のおすすめは1ポイント→1円のレートで交換できるものです。

これはどのポイントでも原則なのですが、例えば「1000ポイントで●●ポイント900ポイントに交換」という商品を選んでしまうと、交換先のポイントが1ポイント1円の価値である場合、価値が目減りしていますよね。

そうすると、常時1%還元と謡っていたはずが、実質0.9%の還元率となってしまいます。

たいていの場合、商品(家電製品とか招待券とか)に交換すると、価値は目減りします。

とはいえ、ギフト系は選ぶ楽しさもある上に、元手をポイントだと考えれば「日常的に買い物をしているだけで、なんか素敵な家電がもらえてしまった!」という捉え方もできなくはないので、交換先候補としてはアリですね。

個人的には「クレジットの支払いに充当」がおすすめ。

正直夢もロマンもないので、いつもちょっと悩みながら交換申請はするのですが、やはり日頃の生活費の支払いを圧縮でき、なおかつ充当分にもしっかりポイントが加算されるので取り漏れもありません。価値も目減りする訳ではないので、特にこれといったねらい目の商品がない場合は、カード支払い額への充当がオススメです。

しかし、2023年10月から様相は様変わり!近隣にウエルシアグループの店舗があるあなたは、ぜひWAONポイントへの交換を検討してみてください!詳しくはこちらの記事で解説します!

ちなみにVポイント引き換え先で夢とロマンがあるなぁ、と個人的に感じるのは、USJのパークチケット。関西圏在住だったり、USJへのご旅行を検討されている方は狙ってみるのも良いでしょう。

SBI証券で積立投資を行っている人

プラチナプリファードを検討すべき最大にして最強の理由です。

還元率1%や特典店舗での還元率UP、国内空港ラウンジ無料利用等は他のカードでも代用できますが、現時点で「積立投資で最大3%還元」されるクレジットッカードはこの三井住友プラチナプリファードしかありません。

積立投資というのは、平たく言えば貯金です。

もちろん元本保障ではないので目減りする可能性はありますが、投資信託というのは運用のプロが日々市場を監視しながら調整を行ってくれる商品で、なによりギャンブルと違い、一気に資産がゼロになるということはほぼほぼまずありません。

あるとすれば、それは世界の終わりに近しい出来事なので、銀行預金でも大差ない状況です。

そんな積立投資に対してポイント還元されるというのは、かなり大きい。

実は、このプラチナプリファードのカードサービス開始直後は、無条件で5%還元という異次元のスペックを誇っていたのですが、まぁ大方の予想通り条件はすぐに縮小。現在は前年度の年間利用額に応じて還元率が変わるサービスとなっています。

| 前年度カード利用額 | 付与率 |

|---|---|

| 300万円未満 | 1% |

| 300万円以上~500万円未満 | 2% |

| 500万円以上 | 3% |

正直、年間500万円の利用はなかなかハードルが高いです。300万円も、なかなか日常生活のみだと背伸びをする金額なので、特に何も考えず1%還元されるんだ、くらいの認識に落ち着いています。

この積立投資に関して言えば、他のカードもどんどん還元率をあげてきているので、積極的におすすめできる水準ではなくなってしまったのが正直なところです。

2025年5月、SBI証券の積み立て投資に、JCBのクレカが参入しました!

現在プラチナプリファードで積み立てている私も乗り換えを検討しましたので、その内容も気になる方はコチラ!

プラチナプリファードのおすすめできない点

年会費が33000円

年会費の高さはどうしても気になるところです。

特にこれまで無料のカードばかりを利用してきた私としても、33000円という年会費は異次元の年会費です。

ただ少なくとも初年度は、そこまで難しくない条件達成で年会費を上回る40000ポイントが貰えるので、いわゆる「年会費実質無料」状態。

その為、プラチナプリファードを検討している方はとりあえず申し込んで1年使ってみるというのはアリだと思います。

使ってみて、やはり自分の生活に合わないな、と思ったら解約するのはアリだと思います。初年度は実質無料で使えているので、損失はゼロに抑えることが可能です。

そして解約申請のページに向かうと、まれにひきとめ条件を提示されることもあります。

その条件も様々で、ゴールドカードを条件なしで永年無料で持てるとか、はたまたこのプラチナプリファードの年会費が1年無料になるとかならないとか・・・

まずは、しっかりメインカードとして使ってみることが大事です!

正直、自分で使ってみて明確にデメリットと言えるのはこの年会費部分くらいではないでしょうか。

勿論、プラチナカードなのにプライオリティパスが付帯しないとか、プラチナカードなのにレストランサービスが使えないとか、色々デメリットと呼ばれる点はありますが、実際に日常利用していく中ではそこまで気になりません。

このプラチナプリファードは、プラチナカードとしての特典・ステータスを求めるカードではないからです。

年間決済額がある程度ないと損をする

先にも言いましたが、単純にざっくりと年間での決済額が200万円に届かない人は、年会費負担で損します。

(ここでの決済額に積立投資の金額は含みませんのでご注意ください)

プラチナプリファードは年間利用額100万円毎に、10000ポイントがボーナスで付与されます。

そのため、200万円利用すればボーナスポイントは20000ポイントもらえますが、190万円だと10000ポイントしかもらえません。

そのため、200万円年間で決済するかしないかがボーダーラインと言われています。

(200万円利用:通常還元1%=20000ポイント+ボーナスポイント20000ポイント=40000ポイント>年会費33000円)

おおまかな目安としてはそのくらいで良いと思います。

ただし、同じ三井住友のカードでゴールドカードがあります。

三井住友ゴールドカードの最大のメリットは1回でも年間決済額が100万円を越えたら年会費永年無料という点です。

プラチナプリファードには適わないまでも、さまざまな特典を持ったゴールドカードが永年年会費無料で持てる。このインパクトは大きいです。

また、積立投資も前年利用額100万円を越えれば1%還元なので、100万円~300万円の間の利用額の場合、プラチナプリファードと同等の還元率となります。年会費永年無料にもなるため、実は生活スタイルによってはゴールドカードでも充分な可能性はおおいにあります。

それでもなおプラチナプリファードを使った方が良い面もたくさんありますが、ざっくりとした損益分岐点が下の表になります。

| 年間利用額200万円(積立投資除く) | 三井住友NLゴールド | プラチナプリファード |

|---|---|---|

| 通常利用還元 | 10000 | 20000 |

| 積立投資(年間120万円積立) | 12000 | 12000 |

| 年間利用額特典 | 10000 | 20000 |

| 年会費 | 0 | -33000 |

| 実質獲得ポイント(獲得P-年会費) | 32000 | 19000 |

※ゴールドカードは年間100万円決済超えると年会費が永年無料になる。

| 年間利用額290万円(積立投資除く) | 三井住友NLゴールド | プラチナプリファード |

|---|---|---|

| 通常利用還元 | 14500 | 29000 |

| 積立投資(年間120万円積立) | 12000 | 12000 |

| 年間利用額特典 | 10000 | 20000 |

| 年会費 | 0 | -33000 |

| 実質獲得ポイント(獲得P-年会費) | 36500 | 28000 |

※ゴールドカードは年間100万円決済超えると年会費が永年無料になる。

| 年間利用額300万円(積立投資除く) | 三井住友NLゴールド | プラチナプリファード |

|---|---|---|

| 通常利用還元 | 15000 | 30000 |

| 積立投資(年間120万円積立) | 12000 | 24000 |

| 年間利用額特典 | 10000 | 30000 |

| 年会費 | 0 | -33000 |

| 実質獲得ポイント(獲得P-年会費) | 37000 | 51000 |

※ゴールドカードは年間100万円決済超えると年会費が永年無料になる。

どちらもSBI証券でのつみたて投資を月10万円フルに使った場合で考えています。

こうしてみると、年間300万円の利用がないと、プラチナプリファードより、ゴールドカードの方が年会費を考慮するとお得に見えます。

ゴールドカードの通常還元率は0.5%なのですが、結局33000円分の年会費をペイした上で、ポイントを多く獲得できないとプラチナプリファードの優位性はありません。それだけ年会費33000円分というのは重いのです。

もちろん、プラチナプリファードは初年度に限り利用条件を満たせば40000ポイントが貰えるので、あくまでこれは2年目以降の話。

さらに、ゴールドカードにはない特約店が、プラチナプリファードにはいくつもあります。

このあたりの利用頻度を考慮していない表なので、実際に利用してみるとやはり通常還元率1%のプラチナプリファードのお得度を感じられるでしょう。

その為、まずはとりあえずプラチナプリファードを作って利用してみて、1年間無理なく自然に使って、自身の決済額を確認する。

無理して利用しないと300万円を超えないなぁと思うようであれば解約し、ゴールドカードやその他のカードを検討するという流れが良いかと思います。

年会費をビタ一文払いたくない人

私自身も、実際その傾向が強かったです。

ただ、ふと思います。

「クレジットカードは年会費無料じゃなきゃ嫌だ!」とか言っている割に、AmazonPrimeとかYoutubeプレミアムとかに加入していませんか?それ、年会費かかっていますよね。

つまり、まずはカードの中身をじっくりとみて、これはお金を払う価値があるのかないのかを見極めてから判断するのでも遅くないと思います。

「年会費がかかる!」というだけで足切りしてしまうと、気づけなくなってしまう良いクレジットカードは沢山あります。

勿論、年会費無料で良いカードというのも沢山あるのは事実です。

大切なのは、比較検討を行うことだと思います。

プラチナカードのサービス・ステータスを求める人

ここを求める人は、たぶんあまりこのカードを深く検討されないかとは思いますが、名前だけみるとあの三井住友カードのプラチナカードだぜ!と思ってしまいがちですが、それは「三井住友プラチナ」というカードにお任せ。

公式でも謡っているように、このプラチナプリファードは、そういうサービスを取っ払った分、ポイント還元に特化しているカードなのです。

使えるのは空港ラウンジサービスですが、これは他社のゴールドと同等で、海外ラウンジやプライオリティパスは付帯しません。

また招待日和等のレストラン1名無料サービスもありません。

あくまで、ポイント還元を求める人向けのクレジットカードです。

まとめ

三井住友プラチナプリファードについて、実際に家計用カードとして使い倒している私があれやこれやと語ってきましたが、如何でしたか。

作って見ようかな、と思ったあなたはぜひ公式サイトへ飛んで、検討を始めてみてください。

今ならカード入会月の3か月後末までに40万円以上の決済をすれば、40000ポイントプレゼントされます。これだけで年会費33000円の元がとれますので、是非積極的にチャレンジしてください。

この時、無理に支出を増やしては本末転倒なので、たとえば定期代をプラチナプリファードで決済してみたり、大きな家電製品等の買い物はプラチナプリファードにまとめてみたり。

月14万円弱の決済が必要なので、光熱費なども含めて家計の生活費をまとめていけば、達成は充分に可能だと思います。

最後にプラチナプリファードの良い点を簡単にまとめると

・基本還元率が1%かつ還元率UPの特典店舗が使いやすい

・SBI証券での積立投資を行うだけで最大3%還元

この2つに絞ります。逆に言えばこの2つが他のあまたあるクレジットカードとの差別化が図られている部分であると思います。

ポイントの還元率の高いクレジットカードを探しているあなた。

年会費がかかるのは・・・と検討から外しているのはもったいないので、ぜひ一度検討してみては如何でしょうか。